Почему реакция на Ethereum-ETF оказалась слабой

Перед запуском новых биржевых фондов (ETF) на базе Ethereum на рынке наблюдался огромный энтузиазм. Однако аналитики прогнозируют, что инструмент окажет минимальное влияние на краткосрочную динамику цены ETH.

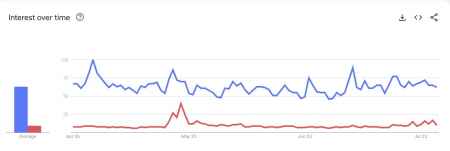

После запуска спотовых Ethereum-ETF цена ETH и интерес к криптовалюте со стороны инвесторов значительно снизились.

Оттоки из спотовых ETH-ETF продолжаются

С момента запуска спотовых ETH-ETF в начале этой недели курс Ethereum упал на 8%. По данным CoinGecko, на момент написания материала вторая по капитализации криптовалюта торгуется по $3 268.

Чистые оттоки средств из нового инструмента, в частности — из Grayscale Ethereum Trust (ETHE), свидетельствуют о широком отсутствии интереса.

Согласно SoSoValue, за последние три дня из спотовых ETH-ETF вывели $178,68 млн. С начала торгов ETHE потерял более $1,16 млрд.

Главная причина оттока капитала из фонда Grayscale — высокие комиссии, которые примерно в десять раз выше, чем у его конкурентов. Поэтому инвесторы активно выводят средства из продукта и инвестируют в Ethereum-ETF от других компаний-эмитентов.

Почему рынок так вяло реагирует на спотовые Ethereum-ETF

Изначально аналитики ожидали, что спотовые ETH-ETF повторят успех аналогичного инструмента на базе биткоина (BTC). Однако в этот раз реакция рынка оказалась вялой.

Одной из основных причин равнодушия может быть отсутствие стейкинга в биржевых фондах на базе Ethereum. Держатели ETH обычно могут зарабатывать на этом от 3% до 5% годовых. Инвесторы в ETF, лишенные этой возможности в силу нормативных ограничений, оказались в невыгодном положении.

Доход от стейкинга — важный фактор, который влияет на привлекательность Ethereum. Отсутствие такой опции в спотовых ETH-ETF может отпугнуть инвесторов, которые ищут стабильную прибыль. В таком случае им выгоднее инвестировать в криптовалюту напрямую или же подумать о том, чтобы вложиться в другой биржевой фонд, предлагающий более высокую доходность.

Кроме того, Ethereum менее известен широкой публике, чем биткоин, который часто называют «цифровым золотом». Недостаток информации о том, как работает ETH и какие у актива преимущества, снижает заинтересованность в спотовых ETF на базе этой криптовалюты.

Появление спотовых Ethereum-ETF — безусловно значимое событие. Однако эксперты из SoSoValue предполагают, что оно не окажет такого же сильного и быстрого воздействия на рынок, как это было в случае с биткоином.

Однако инструмент может сыграть важную роль в более широком признании криптовалют и их интеграции в основные финансовые рынки. Будучи крупнейшей блокчейн-платформой в индустрии, Ethereum может проложить путь для биржевых фондов на базе альткоинов.

Источник: cryptocurrency.tech