Во что инвестируют ведущие венчурные фирмы?

На криптовалютном рынке существуют тысячи активов с капитализацией выше $50 млн. Капитализация по крайней мере сотни токенов превосходит $500 млн, а несколько десятков входят в число «единорогов». «Умные деньги», к которым относят венчурные и хедж-фонды, инвестируют в различные направления криптопространства, включая смарт-контракты, невзаимозаменяемые токены (NFT), Web3, децентрализованные финансы (DeFi), масштабирование и совместимость – на различных стадиях развития и с различными капитализациями.

Аналитики Messari отследили инвестиции ведущих венчурных фирм, пользуясь публичностью их ликвидных портфелей, в которые включаются уже обращающиеся на рынке активы. В анализ не вошли токены, которые еще не начали котироваться на общедоступном рынке; также могли быть упущены некоторые долевые инвестиции. Были учтены вложения таких компаний:

Andreessen Horowitz (A16z);

Alameda Research;

Arrington XRP Capital;

Binance Labs;

Dragonfly Capital;

Electric Capital;

Fabric Ventures;

Framework Ventures;

Fenbushi Capital;

Galaxy Digital;

Kenetic Capital;

LedgerPrime Capital.

Благодаря этому обычные инвесторы могут зарабатывать или терять деньги вместе с ними.

Похожий анализ на основе данных 35 фондов проводился в апреле. Тогда самыми востребованными активами оказались:

Polkadot

Keep Network

Uniswap

Compound

Filecoin

Maker

Nervos Network.

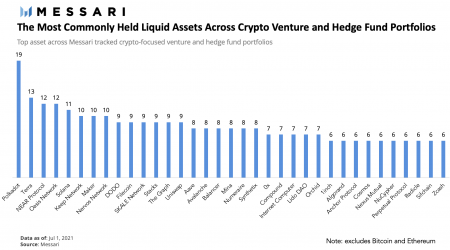

В июле по-прежнему лидирует Polkadot (DOT). Он обнаружился в портфелях 19 из 44 или 43% рассмотренных инвесторов, все из которых так или иначе заинтересованы в успехе системы смарт-контрактов. Аналитики исходили из того, что большинство фондов держит биткоин и эфир, поэтому они не были включены в доклад.

Вторым самым популярным активом оказался LUNA платформы по разработке алгоритмических стейблкоинов Terra. Два главных приложения Terra – Mirror Protocol и Anchor Protocol – по состоянию на конец второго квартала контролировали $2,2 млрд. Anchor Protocol также ожидаемо вошел в топ-35.

Третье место разделяют Near Protocol (NEAR) и Oasis Network (ROSE). Оба используются соответствующими платформами смарт-контрактов, но пока имеют меньшее распространение, чем конкурирующие с ними Solana, Ethereum и Avalanche. Средневзвешенный портфель из вышеназванных активов с начала года показал доходность в 77%. Лидерами являются Solana и Terra с 1 569% и 958% соответственно.

Самую низкую капитализацию из ставок венчурных инвесторов на сегодняшний день имеют Radicle, Lido DAO, Oasis, DODO и Balancer. Lido DAO оказался одним из трех представителей сектора деривативов (вместе с PERP и SNX), тогда как Radicle представляет область Web3 наряду с The Graph и Orchid. Аналитики отмечают, что при планировании инвестиций необходимо учитывать капитализацию токенов не только при текущей, но и при полной эмиссии. Такие проекты должны будут оправдать свою оценку по мере поступления новых токенов в обращение.

В целом, венчурные инвесторы видят хорошие возможности для роста в пространстве смарт-контрактов и среди децентрализованных бирж – проекты из этих категорий чаще других встречаются в списке. Большинство фондов имеет ограниченные инвестиции в таких областях, как Web3 и NFT, а также в более новых сферах, например в метавселенных. В Messari ожидают, что разрыв может быть сокращен в течение следующих 6-12 месяцев за счет поступления новых инвестиций. Не исключено, что фонды уже держат позиции в подобных проектах, но их токены еще не вышли на рынок.

Инвестировать, как криптофонд – венчурный или хедж – еще никогда не было так легко. Рядовой инвестор может буквально копировать эти портфели и повторять действия своего любимого фонда. Но, хотя копирование известного венчурного инвестора сперва может показаться хорошей стратегией, важно помнить, что неаккредитованные инвесторы не имеют такого уровня доступа.

Источник: cryptocurrency.tech